据专利描述,SDC技术的核心理念是让两个或多个CPU核心能够像单个超级核心一样协同运作。这一理念听起来与早年奔腾4时代的“逆超线程”技术传闻颇为相似,也引发了业界对英特尔取消的“皇家核心”项目与SDC之间是否存在某种关联的猜测。

在传统CPU设计中,单个物理核心的性能提升面临边际效益递减的困境,因此业界普遍依赖于制程工艺的进步和频率的提升来增强单核性能。然而,英特尔近年来推出的P+E核混合架构,虽然在一定程度上缓解了这一困境,但E核的性能表现并未完全满足用户的期待。

许多用户渴望英特尔能够推出一款全P核的处理器,但遗憾的是,短期内这一愿望似乎难以实现。根据英特尔的路线图,未来的Titan Lake处理器甚至将完全放弃P核,转而采用最多100个E核的设计。在这样的背景下,SDC技术的出现无疑为英特尔提供了一种新的思路。

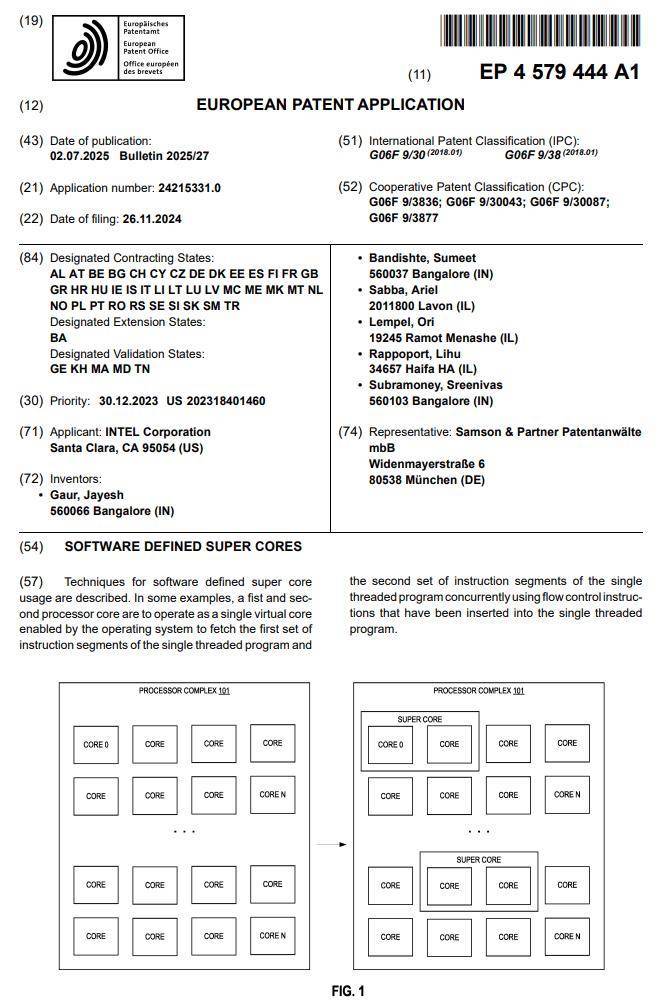

SDC技术通过软件层面的优化,将程序拆分成多个代码块,并将这些代码块分配给多个并行的小核进行协同处理。从操作系统的角度来看,这些协同工作的小核组被视为一个统一的逻辑核心,无需进行软件层的适配。而对于用户而言,这一技术仿佛能够让多个较小的核心动态聚合成一个更大的“超级核心”,从而高效地完成单线程任务。

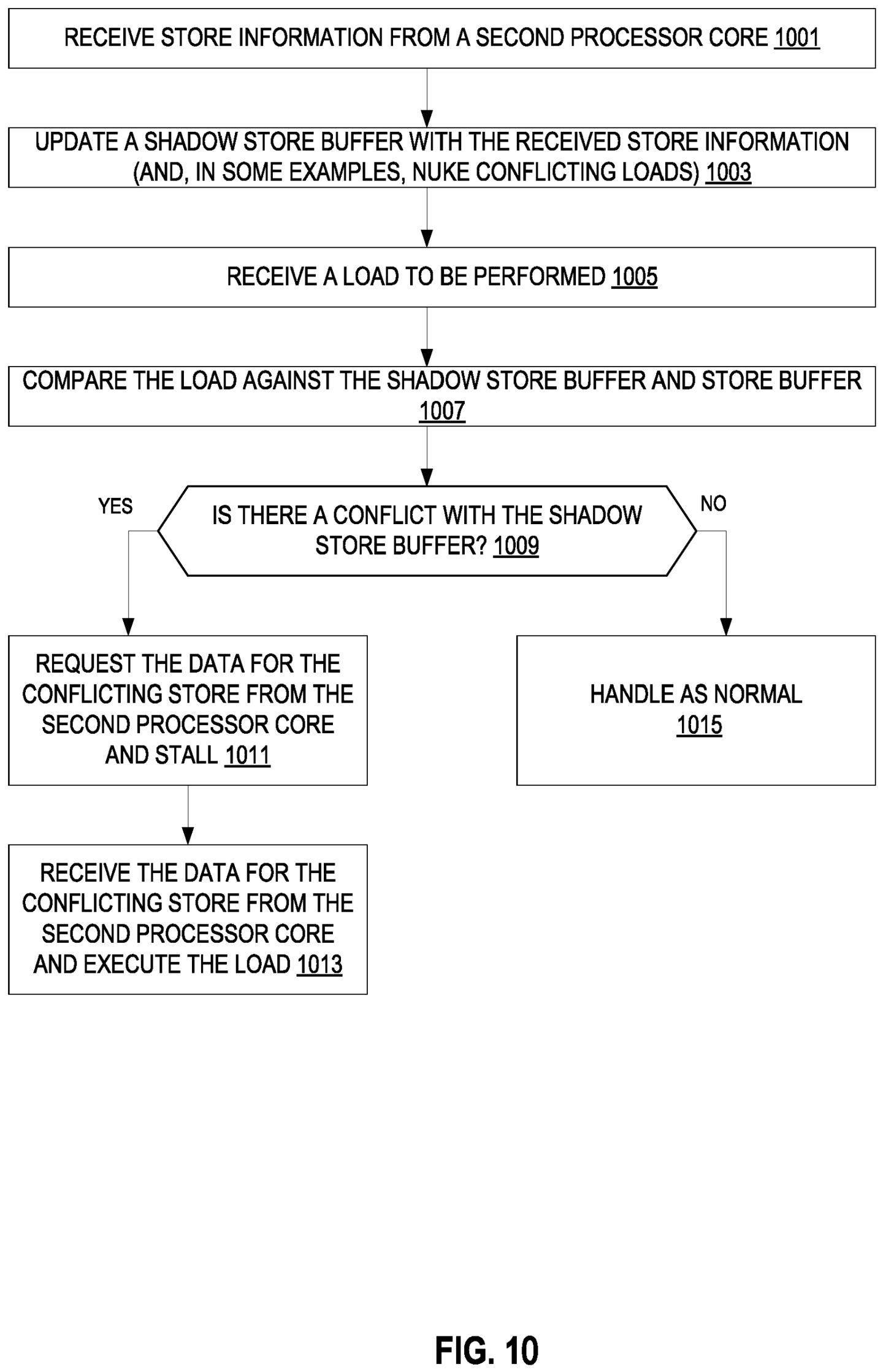

尽管多核心协同工作面临着指令顺序维护和数据同步等技术挑战,但英特尔在专利中提出了通过特殊指令和“影子存储缓冲区”等机制来确保核心间数据传递的准确性。值得注意的是,SDC技术并非多线程并行处理,而是专门针对单线程操作的优化。这一技术的优势在于无需提高电压或频率即可提升指令每周期(IPC)性能,特别适用于突发性高负载的单线程任务。

SDC技术还能够根据负载需求动态地在“常规核心”与“超级核心”之间切换,从而灵活应对各种应用场景。然而,目前这项技术仍处于专利阶段,要将其应用于实际处理器架构中,还需要克服核心间低延迟通信、操作系统调度适配等工程化难题。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏